インボイスってそういうことだったのか

~簡易課税・2割特例編~

簡易な昼食・・・

いよいよ3ヶ月後に開始が迫った消費税のインボイス。今回は消費税の簡易課税制度と2割特例にスポットをあてて解説していきます。

簡易課税制度とは

消費税の計算は原則課税と簡易課税の2パターンがります。

原則課税の計算方法は・・・

簡易課税制度は・・・

上記の「課税仕入れに係る消費税額」を

⇒「課税売上に係る消費税額」×みなし仕入率

と変えて簡易的に計算する方法です

「課税売上に係る消費税」をきちんと計算していれば、別途課税仕入れに係る消費税額を計算必要はありません。

みなし仕入率は業種によって異なります。

次の表を参考にして下さい。

| 事業区分 | 該当する事業 | みなし仕入率 |

| 第一種 | 卸売業 | 90% |

| 第二種 | 小売業 | 80% |

| 第三種 | 建設業・製造業など | 70% |

| 第四種 | どの事業区分にも当てはまらない事業(飲食店業等) | 60% |

| 第五種 | 金融業及び保険業、サービス業 | 50% |

| 第六種 | 不動産業 | 40% |

また、簡易課税制度を適用できる事業者は基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が5,000万円以下の事業者に限られます。

売上規模が小さめの事業者は、煩雑な仕入れに係る消費税の計算を免除しますよということですね。

簡易課税制度を選ぶ場合、インボイスの確認が要らない?

簡易課税制度を選択した場合は、課税仕入れに係る消費税を課税売上に係る消費税から計算します。

ですので、実際経費として支払った課税仕入れに係る領収証や請求書などについては、インボイスの必要項目がきちんと掲載されているかの確認はいりません。

確認がいらないと同時に消費税法上は書類の保存も必要ないのですが、法人税や所得税の計算をする際に、経費とする場合は保存が必要ですので破棄しないでください。

インボイスの2割特例とは?

「2割特例」は、インボイス制度開始前は消費税の免税事業者だった方が受けられる特例です。

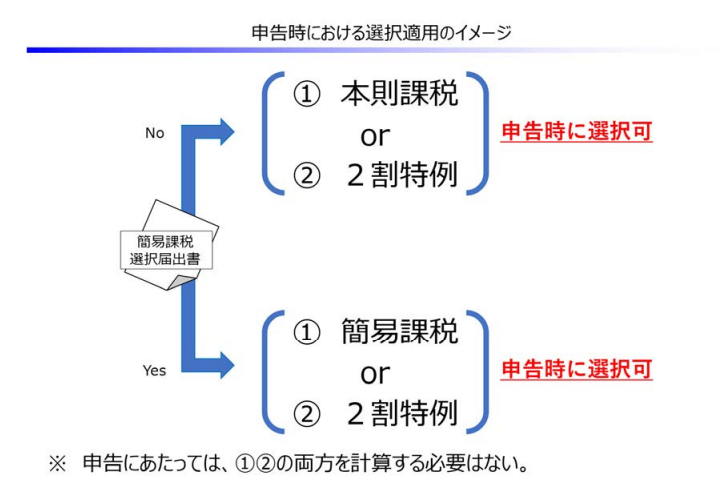

インボイス制度開始に伴いインボイス登録事業者となった場合に、簡易課税制度を選択していなければ、「2割特例か原則課税」、かたや簡易課税制度を選択していれば「2割特例か簡易課税」を選択適用することが出来ます。

引用:財務省「インボイス制度の負担軽減措置のよくある質問とその回答」

では2割特例とはどんな計算方法でしょうか?

すなわち納税する消費税が課税売上に係る消費税の20%で済むという訳です。

では実際にどのように有利判定を行うのか、例を使って計算してみましょう。

例:業種:居酒屋(みなし仕入率:第4種の60%)

・課税売上550万(消費税10%の店内飲食のみでテイクアウトなし)

・課税仕入れ218万(10%消費税は10万、軽減8%の消費税は8万)

・従前は免税事業者でインボイス登録し2023年10月より課税事業者となる。

◆原則課税で計算

課税売上に係る消費税額 50万円

課税仕入れに係る消費税額 18万円

50万ー18万で納税額は32万円

◆簡易課税で計算

課税売上に係る消費税額 50万円

課税仕入れに係る消費税額 50万円×60%=30万円

50万ー30万で納税額は20万円

◆2割特例で計算

課税売上に係る消費税額 50万円

課税仕入れに係る消費税額 50万円×80%=40万円

50万ー40万で納税額は10万円

今回の例では2割特例が原則課税と比較すると22万円、簡易課税と比較すると10万円納税額が少なくなりました。

申告に際してはどちらか有利な方で消費税を計算することが可能です。

2割特例の注意点

期間限定

2割特例は2023年10月1日から2026年9月30日までの日の属する各課税期間でしか適用できません。

個人事業主では2023年10月1日から2026年12月31日で、3月決算の法人では2023年10月1日から2027年3月31日となります。

また、適用を受けるための届出は不要です。

従前は免税事業者であった事業者のみ対象

2割特例は、以前は免税事業者だったけれどインボイス制度開始により課税事業者となった方が対象です。

このため、基準期間の課税売上高が1千万円を超える課税期間や課税事業者選択届出書を提出している事業者などは適用を受けることが出来ないので注意してください。

まとめ

インボイス制度開始から約4年ほどは2割特例の適用で税負担が多少軽減されそうですが、特例が使えなくなった後に備えて、原則や簡易課税の場合の納税額も把握することが大事かなと思います。

また、簡易課税を適用する場合は別途届出書を提出しないといけません。

原則か簡易課税かの有利不利判定も事前に考える必要があります。