従業員が亡くなってしまった!

死亡退職時の税務手続きについて解説します。

あまり起こってほしくはない、従業員の死亡退職。

こんな時、会社はどのような手続きが必要なのでしょうか。

今回は従業員が死亡した場合の

税務手続きについて解説します。

人の命は儚いもの・・・

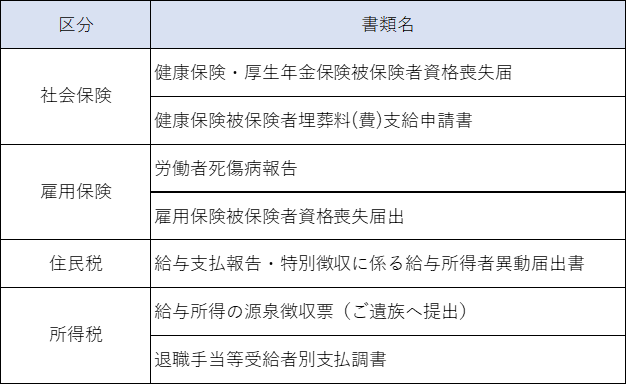

従業員が亡くなった際の主な手続き

従業員が死亡した場合、会社は大きく分かれて4つの手続きを行います。

・社会保険の手続き

・労働保険の手続き

・住民税の異動届出書の提出

・支給した給与や死亡退職金についての手続き

表にまとめると以下のようになります。

社会保険の手続き

健康保険・厚生年金保険 被保険者資格喪失届の提出は

従業員の死亡日から5日以内に会社が行う手続きです。

保険証を回収し、一緒に提出します。

保険証を回収できなかった場合は、

「被保険者証回収不能届」を作成し提出します。

協会けんぽ以外の組合の場合は、

各組合に様式に応じた滅失届出書等を作成します。

また、業務外の理由で従業員が亡くなった場合は、

埋葬を行う方に「埋葬料」として5万円が支給されます。

「健康保険被保険者埋葬料(費)支給申請書」

を作成し提出します。

雇用保険の手続き

従業員が労働災害により死亡した場合は、

「労働者死傷病報告」を遅滞なく

労働基準監督署に提出します。

また、通常の退職時と同様に

「雇用保険被保険者資格喪失届」も

提出する必要があります。

死亡日の翌々日から起算して10日以内に

ハローワークに提出しましょう。

住民税の手続き

従業員が年の途中で亡くなってしまった場合、

未納付の住民税が残ります。

この未納付の住民税については

亡くなった従業員の相続人に納税義務があります。

要は相続財産のマイナスの財産になります。

このため、死亡退職時の時点で特別徴収はストップし

「給与所得者異動届出書」を従業員の市区町村に提出します。

市区町村によっては、一括徴収を原則としている所もあるようです。

該当の市区町村に確認してみましょう。

死亡退職時の年末調整

死亡退職は通常の退職とは異なり、会社で年末調整を行う必要があります。

では、どのような流れで年末調整を行ったらいいのか、

順番に解説します。

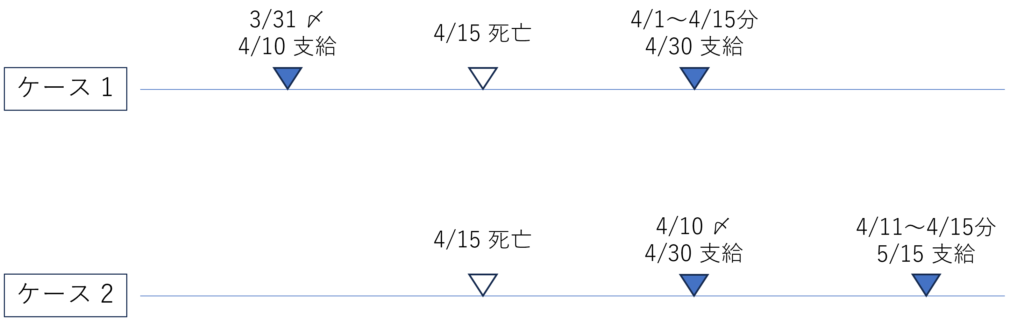

相続財産となる給与の確認

死亡した従業員に支給する給与のうち、

死亡後に支給日の到来する給与については、

相続財産となり、年末調整は行いません。

ケースごとに確認していきましょう。

◆ケース1

4/10支給分は死亡日より前の支給となるので、年末調整の対象です。

4/30支給分は死亡後の支給日ですので、相続財産となり

年末調整の対象から除きます。

また何らかの事情で4/10支給の給与が未払であったとしても

本来は死亡前に支給されるべきものですので、

亡くなった従業員の給与所得となり

年末調整の対象となります。

◆ケース2

4/30支給分も5/15支給分も相続財産となり

年末調整の対象から除きます。

ケース1・2ともに死亡退職した従業員の

源泉徴収票に記載する支払金額は、

亡くなった年の1月から死亡した日までに支給された

給与支給額を記載します。

通常どおり年末調整を行う

年末調整の対象となる給与支払額が確定したら、

計算を行って行きます。

通常の年末調整では12月31日の現況で

配偶者控除や扶養控除などの人的控除を適用しますが、

死亡退職の場合は、

死亡時の現況で年末調整を行います。

となると配偶者の年収が確定していない場合もあり得ます。

この時は相続人の方に確認し、

おおよその見積額で配偶者控除や扶養控除を適用して構いません。

もし、12月31日の時点で人的控除が受けられない事が判明したとしても、

修正を行う必要はありません。

また、源泉徴収票の左下に「死亡退職」という項目がありますので

こちらに〇をつけておきましょう。

相続人へ源泉徴収票を渡す

源泉徴収票の作成ができたら、

相続財産の対象となる給与支給額の明細と共に

相続人の方にお渡ししましょう。

生命保険料の控除証明書などが、

死亡退職時の年末調整に間に合わなかった時や、

医療費控除の適用を受ける場合、

相続人の方が準確定申告をします。

この準確定申告は、死亡した日から4カ月以内に

申告が必要です。

源泉徴収票の作成ができたら、

早めに相続人の方にお渡ししてください。

死亡退職金の支給がある場合

死亡退職金を支給した時は

「退職手当等受給者別支払調書」を作成し

死亡退職金を受給された相続人の方へお渡しします。

死亡退職金は、死亡後に支給日が到来しますので、

死亡後に支給された給与と同じく

相続財産となります。

このため、「退職所得の源泉徴収票」ではなく

「退職手当等受給者別支払調書」を提出することとなります。

ようは所得税ではなく、相続税が課税されるという事です。

「退職手当等受給者別支払調書」は、

「退職所得の源泉徴収票」の提出範囲と異なり、

役員以外の者であっても、退職手当金等の支払金額が100万円を超える場合は

税務署への提出が必要です。

また、提出要件に該当しない死亡退職金の支給があった場合でも

「退職手当金等受給者別支払調書合計表」は

税務署へ提出します。

まとめ

今回は死亡退職時の手続きについて、

税務手続きを中心にまとめてみました。

イレギュラーな手続きも多々ありますが、

相続人の方の事を考えると

迅速かく確実に対応することが大事かなと思います。

手続をされている中で、疑問に思われたことなどあれば

是非個別相談をご利用ください。