インボイスってそういうことだったのか

~相続編~

今回はインボイス制度において相続が発生した場合に、消費税の納税義務をどのように判定するのか、またどんな手続きが必要なのかを記事にしてみました。

親から子へ、子から孫へと引き継がれ、長年お世話になっている勉強机。

相続があった場合の消費税の納税義務の判定は??

通常、消費税の納税義務の判定は「基準期間(現事業年度の2年前)の課税売上高が1,000万円以下か、超えているか」で判定します。1,000万円以下の場合は消費税は免税事業者となり、超えた場合は課税事業者となり消費税の納税義務が発生します。

今、個人事業で事業を行っているけど、自分自身は免税事業者。悲しいことに親が亡くなり、親の事業も引き継ぐこととなった。。。

はてさて消費税の納税義務はどのように判定するのでしょうか。

相続があった年

年の途中において、被相続人(亡くなった方)がなくなり、その事業を引き継いだ場合、被相続人の基準期間における課税売上高が1,000万円を超えるときは、相続があった翌日からその年の12月31日までの間は、消費税の課税事業者となります。

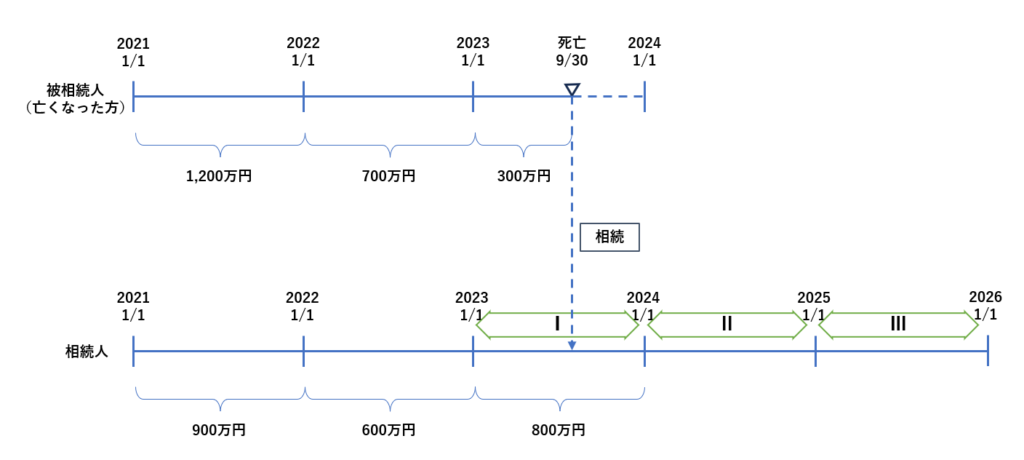

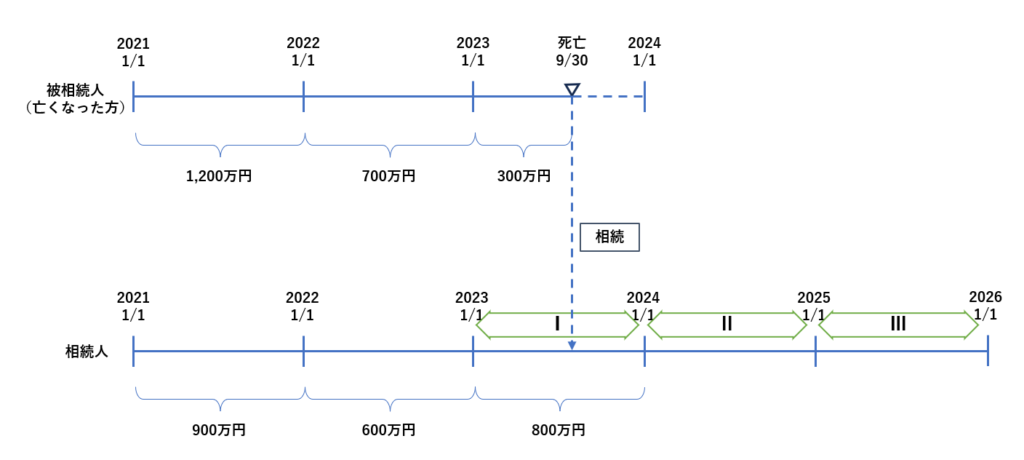

次の図例で説明していきます。

相続があった年とは、図ではⅠの期間となります。

この時の被相続人の基準期間は2021年1月から2021年12月までをいい、その間の課税売上高は1,200万円。

もし、被相続人が生きていた場合、通常の判定では2023年1月から2023年12月までは被相続人は課税事業者となっていました。

では、相続人のⅠの期間の納税義務はどのように判定するのでしょうか。被相続人が生きていた場合、相続人の基準期間の課税売上高は900万円で、本来は消費税の免税事業者のはずでした。

ですが、相続により被相続人の事業を引き継いだ場合、被相続人の基準期間における課税売上高で判定します。被相続人の基準期間における課税売上高1,000万円を超える1,200万円ですので、相続があった日の翌日、図解の場合は2023年10月1日から2023年12月31日までは課税事業者となります。

2023年において相続人は1月1日から9月30日までは免税事業者、10月1日から12月31日までは課税事業者となります。

相続があった年の翌年・翌々年

相続があった年の翌年又は翌々年は、基準期間における被相続人と相続人の課税売上高の合計額が1,000万円を超える場合、相続があった年の翌年又は翌々年については、消費税の課税事業者となります。

相続があった年の翌年とは図ではⅡの期間となり、翌々年はⅢの期間となります。

Ⅱの基準期間における課税売上高は被相続人の700万円と相続人の600万円の合計額1,300万円となります。1,000万円を超えているので、相続人の2024年1月1日から2024年12月31日までの期間は課税事業者となります。

Ⅲの基準期間における課税売上高は被相続人の300万円と相続人の800万円の合計額1,100万円となります。1,000万円を超えているので、相続人の2025年1月1日から2025年12月31日までの期間は課税事業者となります。

相続があった年は、被相続人か相続人のいずれかの基準期間における課税売上高で判定するのに対し、相続があった年の翌年又は翌々年は被相続人と相続人の課税売上高の合計額で判定するという違いがあります。

インボイス登録事業者は相続により引き継がれるのか??相続発生後の手続きを解説

では、免税事業者であった相続人が相続発生により、インボイス登録事業者(課税事業者)であった被相続人のインボイス登録番号をそのまま引き継ぐのでしょうか?

結論から言うと、インボイス登録番号は引き継ぎません。

インボイスの登録は事業者単位で行われるため、インボイス登録事業者としての地位は相続人には引き継がれないのです。

ですが、被相続人の事業を引き継いだ相続人が、インボイスの登録を受けるまでには時間がかかります。このため、インボイス発行(適格請求書)が取引先にできず困る場合もあります。

事業継続に支障をきたさないために、消費税法では次の手続きを踏めば、相続開始後4カ月間は被相続人の登録番号を相続人の登録番号とみなす、という規定があります。

「適格請求書発行事業者の死亡届出書」の提出

インボイス発行事業者が死亡した場合、相続人は速やかに「適格請求書発行事業者の死亡届出書」を所轄税務署に提出する必要があります。

この所轄税務署は被相続人がインボイス発行事業者の登録をうけた税務署となります。

この死亡届出書を提出し、4カ月は被相続人の登録番号を引き継げる「みなし登録期間」の間に、相続人自身のインボイス登録を所轄税務署に申請してください。

被相続人の登録番号を使える「みなし登録期間」は、次のいずれか早い日までの期間となりますので、ご留意ください。

①相続人がインボイス登録を受けた日の前日

②被相続人が死亡した日の翌日から4カ月を経過する日

被相続人の準確定申告も、相続開始後4カ月以内ですので併せて提出するのが良いかと思います。

まとめ

相続がおきてしまった時、消費税の納税義務判定は通常と異なり少し複雑になります。

親御さんの事業を引き継ぐ予定がある方は、事前にシミュレーションされてはいかがでしょうか。